Nabywanie towarów od kontrahentów z innych państw Unii Europejskiej objęte jest specyficznym sposobem rozliczania VAT. Nabywca zachowuje prawo do wykazania podatku zarówno naliczonego, jak i należnego. Jak wygląda faktura WNT i jak ją w prosty sposób wystawić w programie Faktura VAT 2022?

Na czym polega WNT

Wewnątrzwspólnotowe nabycie towarów, jak sama nazwa wskazuje, to nabycie prawa do rozporządzania jak właściciel towarami, które są dostarczane na terytorium państwa Unii Europejskiej innego niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu.

Przy zakupie WNT nabywca jest zobowiązany do wykazania i naliczenia podatku VAT. Jeśli spełni określone w przepisach warunki, może też zachować prawo do jego odliczenia.

Aby transakcja została uznana za WNT, nabywcą musi być polski podatnik VAT prowadzący samodzielnie działalność gospodarczą bądź podatnik od wartości dodanej. Ponadto nabyte towary mają służyć prowadzonej przez niego działalności. Nabywcą może być również osoba prawna niebędąca podatnikiem. Natomiast sprzedawca musi być podatnikiem VAT lub podatnikiem od wartości dodanej. Warunkiem zaistnienia WNT jest też przeniesienie (przywóz, wysyłka) towarów z jednego kraju UE do drugiego – przekroczenie granicy w ramach Unii Europejskiej.

NieVAT-owcy mogą korzystać ze zwolnienia z WNT, jeśli całkowita wartość towarów nabywanych z innych krajów UE w danym roku nie przekroczyła 50.000 zł. Taką transakcję rozliczają jak standardową transakcję krajową.

Z wyjątkiem podatników zwolnionych z VAT, przedsiębiorcy dokonujący transakcji WNT muszą zarejestrować się do VAT-UE. W tym celu składają w urzędzie skarbowym formularz VAT-R.

Obowiązek podatkowy w WNT

Wewnątrzwspólnotowe nabycie towarów jest opodatkowane w kraju nabywcy. Obowiązek podatkowy powstaje więc na polskich zasadach – w miesiącu wystawienia faktury WNT, nie później niż 15-go dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towarów.

Co istotne, obowiązek podatkowy nie powstaje w przypadku wystawienia faktury zaliczkowej przed dostawą towarów. Nawet jeśli zapłata obejmuje 100% zamówienia.

Faktura WNT

Dokumentowanie wewnątrzwspólnotowego nabycia towarów nie różni się zasadniczo od procedury w obrocie krajowym. Faktura WNT powinna zawierać dodatkowo numer VAT-UE kontrahenta.

Wewnątrzwspólnotowe nabycie towarów jest dla nabywcy neutralne na gruncie VAT. Faktura WNT daje mu prawo do wykazania podatku naliczonego w tym samym okresie rozliczeniowym, co VAT należny. Zmiany wprowadzone w 2021 r. przez tzw. SLIM VAT 2 zlikwidowały warunek związany z terminem otrzymania faktury WNT. Transakcja taka jest neutralna w okresie powstania obowiązku podatkowego, nawet jeśli podatnik nie otrzyma faktury w terminie 3 miesięcy.

Podatnik dokonujący transakcji WNT ma obowiązek jej wykazania w informacji podsumowującej VAT-UE.

Faktura WNT w programie Faktura VAT 2022

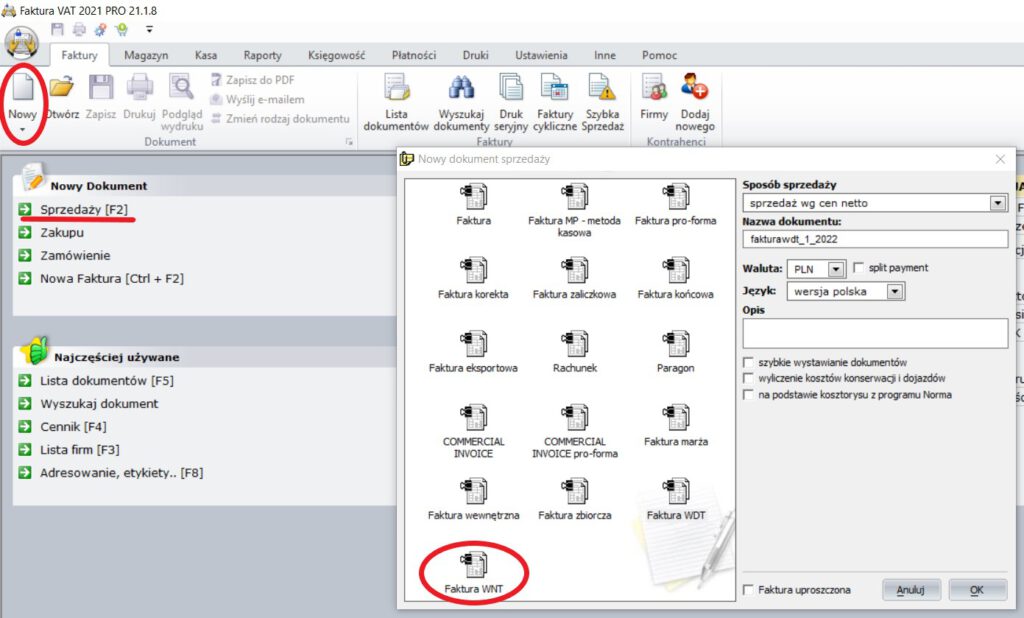

Dokumentowanie transakcji wewnątrzunijnych znacznie ułatwia funkcjonalny program do wystawiania faktur. W systemie finansowo-księgowym Faktura VAT 2022 w prosty i szybki sposób wystawisz fakturę WNT. Z menu głównego wybierz „Nowy dokument” -> „Sprzedaży”, a następnie w uzyskanym oknie zaznacz ikonę „Faktura WNT” i kliknij OK:

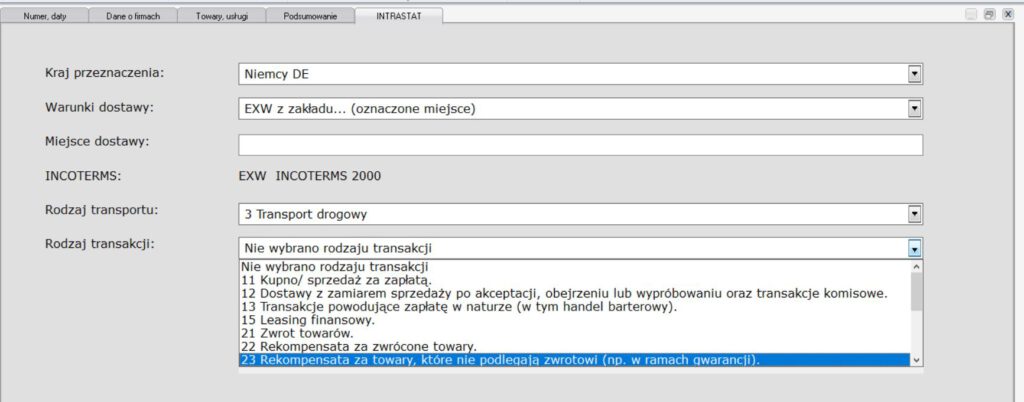

Pojawi się edytor w języku polskim, w którym uzupełnienie danych odbywa się w sposób prosty i intuicyjny. W fakturze WNT mamy dodatkowo zakładkę „INTRASTAT”, w której podajemy dane niezbędne do prawidłowego udokumentowania wewnątrzwspólnotowego nabycia towarów:

Tak wystawiony dokument spełnia wszystkie polskie i unijne przepisy i może być swobodnie wykorzystywany w transakcjach zagranicznych.